AKÝ MÁ KORONAKRÍZA VPLYV NA SVET INVESTÍCIÍ?

Rozsah výkyvov na finančných trhoch, najmä akciových, prekonal aj tie krízy, ktoré investori zažili počas globálnej finančnej krízy v rokoch 2007 – 2009. Pre akciové trhy bol prepad najrýchlejší v histórii. Dno počas krízy dosiahli finančné trhy koncom marca.

Maroš Ovčarik poukazuje tiež na zaujímavú anomáliu: „So zhoršovaním ekonomiky rastú investičné trhy. Na jednej strane sa zhoršujú všetky dôležité makroekonomické ukazovatele, ako nezamestnanosť v jednotlivých krajinách, pokles HDP, export i import, avšak výkonnosť finančných trhov napriek tomu rastie.“

Maroš Ovčarik dodáva, že dôvodom je bezprecedentný prílev peňazí do ekonomiky. Objem peňazí, ktorý sa cez kvantitatívne uvoľňovanie centrálnych bánk dostal do jednotlivých ekonomík za dva mesiace, bol väčší ako za celé obdobie od poslednej krízy v roku 2008. Je vysoko pravdepodobné, že veľká časť týchto peňazí skončí na kapitálových trhoch. To vyvoláva dopyt po investíciách, čo následne zvyšuje ich cenu. Keďže banky ponúkajú konzervatívne bankové produkty s nulovými, prípadne so zápornými úrokovými sadzbami, i táto skutočnosť dopyt po investíciách ešte zvyšuje.

AKO SA SPRÁVALI NAJZNÁMEJŠIE PODIELOVÉ FONDY?

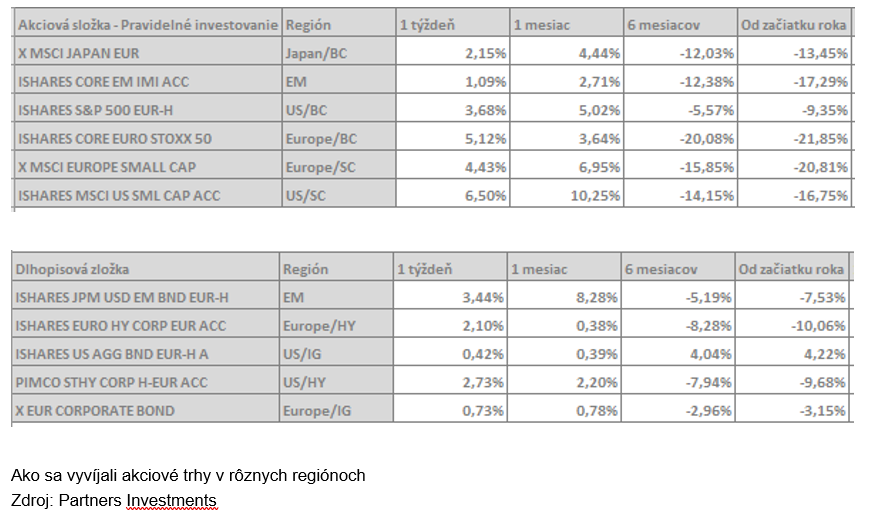

Najväčšie straty utrpeli podielové fondy zamerané na akciové investície. „Index S&P 500 padol za mesiac o neuveriteľných 33 %, čo je jeden z najrýchlejších prepadov v histórii. Rovnako šokujúcim tempom akciové trhy svoje straty aj vymazali. Dnes už majú na dosah svoje historické maximá,“ hovorí Michal Nalevanko a dodáva: „Index Nasdaq, ktorý tvoria predovšetkým technologické akcie, už od začiatku tohto roka stúpol približne o 6 %. Ak by niekto nevenoval správam z finančných trhov v posledných mesiacoch žiadnu pozornosť, krízu by mohol poľahky prehliadnuť.“

„Podobný vývoj mali aj iné dôležité indexy v ostatných regiónoch sveta, no nie všetky. Napríklad dlhopisové trhy zaznamenali menšie straty. A napríklad trh amerických dlhopisov investičného stupňa je od začiatku roka v pluse, čo nahráva stratégii mať svoje investície diverzifikované naprieč rôznymi investíciami,“ spresňuje Maroš Ovčarik.

AKO SA SPRÁVALI SLOVENSKÍ INVESTORI?

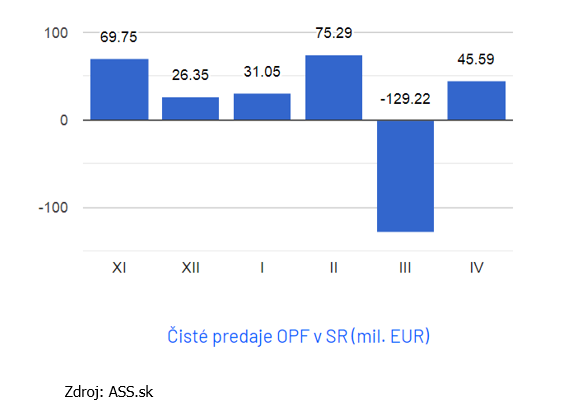

Podľa aktuálnych údajov Asociácie správcovských spoločností (ASS) tri najväčšie otvorené podielové fondy, ktoré spravujú slovenskí správcovia, vykázali za posledné tri mesiace stratu od 17 do 19 % (z údajov k 22. 5. 2020). Straty utrpeli podielové fondy zamerané na akciové investície, pričom priemerná výkonnosť za všetky podielové fondy na Slovensku bola -10,65 %, pri akciových fondoch -16,52 % a pri dlhopisových -5,35 %. Výsledkom boli pohyby vo výške a v objeme majetku, ktoré majú investori v podielových fondoch.

„Predbežné štatistiky asociácie poukazujú na to, že v marci Slováci vo veľkom predávali svoje akcie. Teda v čase, keď sa začali objavovať prvé poklesy trhov, zrejme z obavy zo straty predali svoje akcie v podielových fondoch v objeme štvrťročných investícií. Pomerne veľká časť investícií z podielových fondov v panike odtiekla a investori na tom stratili,“ opisuje investičné správanie Slovákov Maroš Ovčarik. „V apríli, ktorý bol ideálny na investovanie, bol nákup podielových fondov nízky. Škoda, že v tomto mesiaci, keď trhy zažívali výrazné nárasty do fondov, pritiekla len suma porovnateľná s obdobiami pred krízou.“

Predaj akcií, keď akcie padajú, a nevyužitie investičných príležitostí, keď sú trhy na dne, hovoria o neskúsenosti slovenských investorov a nesprávnom chápaní investícií a investovania. „Aj my sme zaznamenali mnoho otázok a obáv našich klientov. Vysvetlili sme im, že vzhľadom na dlhodobé horizonty na 14 až 22 rokov, na ktoré má väčšina naplánované svoje investície, nebude mať na ne táto kríza dosah,“ hovorí Maroš Ovčarik. „Mnohí z nich, ktorí investujú pravidelne, väčšinou mesačne, v čase najväčších poklesov trhov dokonca zvyšovali svoje vklady, aby zvýšili výnosy svojich investícií.“

INVESTOVAŤ, ČI NEINVESTOVAŤ V KRÍZE?

Pri rozhodovaní sa o tom, či investovať alebo nie, by „faktor krízy“ mal byť irelevantný. I napriek tomu, že významné poklesy investícií v čase krízy vyvolávajú prirodzené myšlienky, aké veľké straty môže takéto obdobie priniesť investorovi. Krátkodobo aj značné. „Pri dlhodobom pravidelnom investovaní sú však tie príspevky, ktoré boli investované v čase krízy (t. j. pri výraznejších poklesoch trhov), najziskovejšie a majú najvýraznejší podiel na celkovej bilancii investičnej stratégie,“ hovorí Michal Nalevanko.

Zmierniť straty z investície v kríze môže pravidelné investovanie. „Určité krátkodobé zníženie rizika zo straty výnosov počas krízy prináša pravidelné investovanie v porovnaní s jednorazovým,“ dopĺňa Maroš Ovčarik a prikladá ukážku výkonnosti pravidelnej a jednorazovej investície:

|

|

Výkonnosť jednorazovej investície od začiatku roka |

Výkonnosť pravidelnej investície od začiatku roka |

|

Konzervatívna stratégia |

- 6,14 % |

- 2,36 % |

|

Vyvážená stratégia |

- 8,27 % |

- 3,17 % |

|

Dynamická stratégia |

- 10,14 % |

- 3,95 % |

Zdroj: PARTNERS INVESTMENTS

Tabuľka ukazuje, aká môže byť výkonnosť rovnakej stratégie, ak sa investuje jednorazovo (jedna suma na začiatku) a pravidelne (100€ každý mesiac). Výkonnosti sú vypočítané od začiatku roka. Rozdiel je v tom, že pri pravidelnej investícii sa prvá stovka zhodnocuje 5 mesiacov, druhá 4 mesiace, tretia 3 mesiace atď. Inými slovami, postupne, ako sa hýbu ceny cenných papierov, priemeruje sa nákupná cena a klientovi to prináša oveľa nižšie riziko.

INVESTOVAŤ, ALEBO PRE ISTOTU POČKAŤ?

„V obavách, čo môže budúcnosť priniesť, môžu investori zvažovať, či je v súčasnosti vhodný čas na začatie dlhodobej pravidelnej investície, alebo by bolo prezieravejšie počkať, napr. rok. Podľa prepočtov, ktoré vychádzajú z reálnych historických údajov za posledné polstoročie (od začiatku roku 1970), je vyčkávacia taktika vždy horšou možnosťou,“ vysvetľuje Michal Nalevanko. „Hlavnými dôvodmi, prečo neodkladať začiatok investovania, je skracovanie investičného horizontu a menšia suma, ktorú tak investujeme.“

Michal Nalevanko uvádza ako príklad modelovú situáciu a výsledok simulácie pri investičnom horizonte 20 rokov a porovnaní s možnosťou odkladu začiatku investície o jeden rok hovorí, že pri každej jednej simulácii je odklad začiatku investovania nevýhodnejšou voľbou, pričom:

- v najlepšom prípade bol rozdiel v konečnej hodnote investície nižší o 4,9 %,

- v najhoršom prípade bol rozdiel až 13,78 %,

- mediánová hodnota rozdielu bola 10,3 % v neprospech odloženého začiatku investovania.

Uvedené výsledky simulácie zahŕňajú aj obdobia, v ktorých finančné trhy „trpeli“, napríklad kvôli ropnému šoku a prudkému nárastu inflácie v 70. rokoch minulého storočia, krachu na burze v roku 1987, kolapsu tzv. internetovej bubliny alebo spľasnutiu hypotekárnej bubliny a vypuknutiu globálnej finančnej krízy.

AKÉ SÚ INVESTIČNÉ POUČENIA A ODPORÚČANIA PO KORONE?

Obaja odborníci na investovanie sa zhodnú v nasledujúcich záveroch a odporúčaniach, ktoré priniesla (nielen) koronakríza:

- Aj koronakríza je kríza ako každá iná.

- Nepanikárte: Keď trhy padajú, strach a panika sú prirodzené ľudské (a aj investičné) inštinkty, no podľahnúť im môže mať katastrofálne následky. To, čo sa na trhoch v nejakej chvíli deje, by nemalo byť dôvodom na zmenu vhodne zvolenej dlhodobej stratégie.

- Výkyvy počas krízy sú pripomenutím toho, že krátkodobé investovanie je oxymoron.

- Pokiaľ má niekto záujem dlhodobo investovať, odkladať začiatok v nádeji na „lepšie časy“ je vždy horšou možnosťou. Práve poklesy trhov sú ideálne na investovanie a výrazné zhodnotenie investície.

- Čas sú peniaze. V kríze to platí ešte viac. Kríza, aj tá koronová, je len jedna malá epizódka dvadsať- či tridsaťročného investovania. Z dlhodobého hľadiska investície nestrácajú. Rastú.

- Pravidelným investovaním si znižujete riziko v čase. Nespoliehajte len na jeden cenný papier. Vždy sa nájdu investície, ktoré majú vyššie výnosy, prípadne nižšie straty. Vhodnou kombináciou väčšieho počtu cenných papierov dokážete správne diverzifikovať a chrániť svoje úspory.